Wyniki XTB za III kwartał 2018 roku

W III kwartale 2018 r. XTB odnotowała 2,9 mln zł skonsolidowanej straty netto wobec 31,3 mln zł zysku rok wcześniej. Wynik III kwartału 2018 r. obciążony został zdarzeniem jednorazowym, jakim było nałożenie kary administracyjnej przez KNF w wysokości 9,9 mln zł, o czym Spółka poinformowała w raporcie bieżącym nr 20/2018 z dnia 18 września 2018 roku. Po korekcie o zdarzenie jednorazowe, Spółka wypracowała w III kwartale 2018 r. 6,2 mln zł skonsolidowanego zysku netto oraz 7,9 mln zł zysku z działalności operacyjnej (EBIT). Skonsolidowane przychody wyniosły 47,6 mln zł wobec 73,1 mln zł rok wcześniej.

W okresie I-III kwartał 2018 r. Spółka wypracowała 97,5 mln zł (po korekcie o zdarzenie jednorazowe 107,1 mln zł) skonsolidowanego zysku netto w porównaniu do 60,7 mln zł zysku rok wcześniej.

Przychody

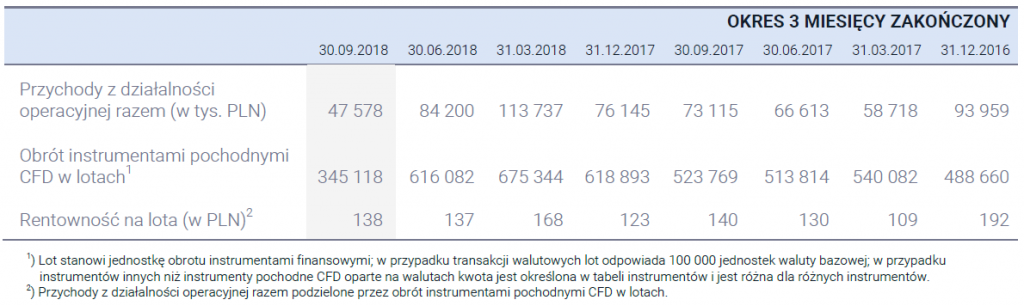

W I półroczu 2018 r. XTB odnotowała rekordowo wysokie przychody (197,9 mln zł), które były rezultatem, poza stale rosnącą bazą klientów, dużej zmienności na rynkach finansowych, stosunkowo wysokiej rentowności na lota (średnio 153 zł) oraz znacznej aktywności klientów wyrażonej w liczbie kontraktów w lotach. W sierpniu 2018 r. weszła w życie interwencja produktowa Europejskiego Urzędu Nadzoru Giełd i Papierów Wartościowych (ESMA), która spowodowała m.in. zmniejszenie dla klienta detalicznego maksymalnego dozwolonego poziomu dźwigni finansowej dla kontraktów CFD do 30:1 w przypadku głównych par walut i 20:1 w przypadku par walut innych niż główne, złota i głównych indeksów. Decyzja ESMA, wraz z przypadającymi na ten okres wakacjami i niższą zmiennością na rynkach finansowych przyczyniła się do spadku w III kwartale 2018 r. wolumenu transakcji w lotach o 34,1% r/r i 44,0% k/k. Obroty były niższe o 178,7 tys. lotów r/r, a rentowność jednostkowa o 1,7 zł. W konsekwencji przychody spadły o 34,9% rdr, tj. (25,5) mln zł z 73,1 mln zł na 47,6 mln zł. Podkreślenia wymaga, że charakterystyczna dla modelu biznesowego XTB jest duża zmienność przychodów w krótkim okresie czasu.

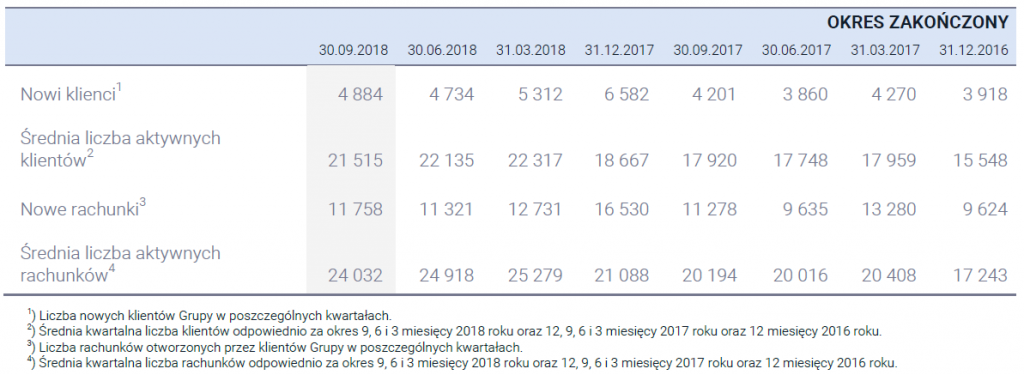

XTB posiada solidny fundament w postaci stale rosnącej bazy klientów i liczby aktywnych klientów. W III kwartale 2018 r. Grupa pozyskała 4 884 nowych klientów, co daje wzrost o 16,3% r/r. Z kolei średnia liczba aktywnych klientów za ten sam okres była wyższa o 2 014 r/r, tj. o 11,0% r/r.

Analogicznie do wcześniejszych kwartałów bieżącego oraz poprzedniego roku, w III kwartale 2018 r. XTB realizowała zoptymalizowaną strategię sprzedażowo-marketingową oraz wprowadzała nowe produkty. Oferta XTB poszerzyła się o akcje i ETFy z największych giełd w Europie i Stanach Zjednoczonych. Celem poszerzania oferty produktowej jest stworzenie kompletnej firmy inwestycyjnej oferującej różnorodne produkty inwestorom, dostosowane do ich apetytu na ryzyko.

W IV kwartale 2018 r. Zarząd będzie dążył do stabilizacji liczby nowych klientów oraz średniej liczby aktywnych klientów na poziomach obserwowanych w poprzednich, rekordowych kwartałach. Największy potencjał wzrostu biznesu Zarząd upatruje w rynku niemieckim, francuskim i Ameryce Łacińskiej.

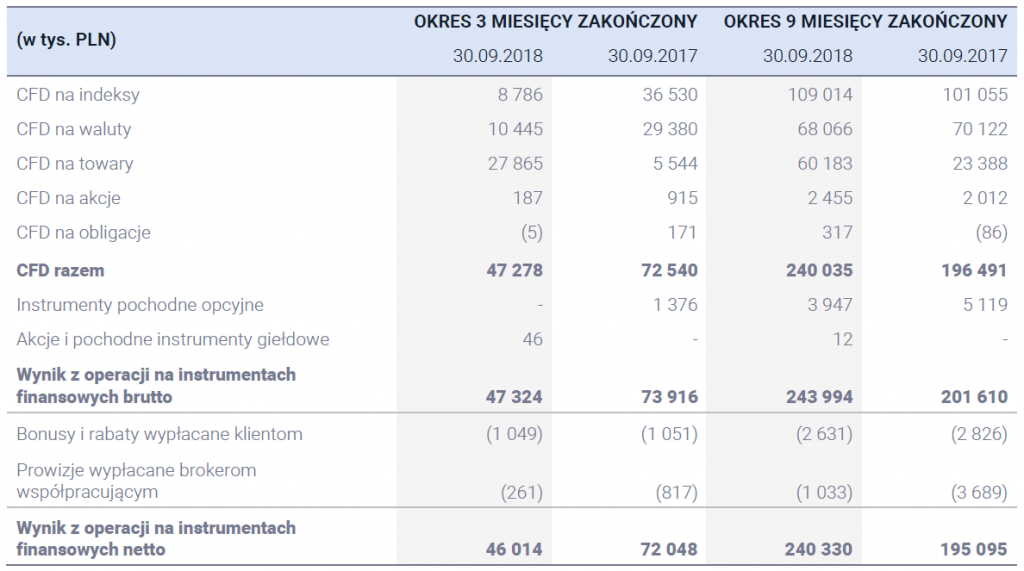

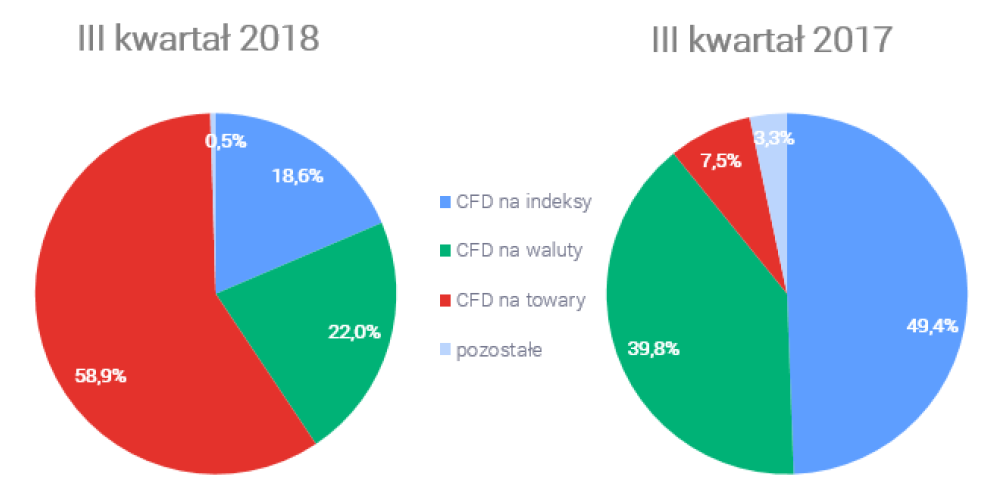

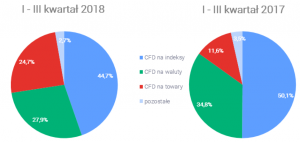

Patrząc na przychody pod kątem klas instrumentów odpowiedzialnych za ich powstanie widać, że w III kwartale 2018 roku prym wiodły CFD oparte na towarach. Ich udział w strukturze przychodów z operacji na instrumentach finansowych wyniósł 58,9% wobec 7,5% rok wcześniej. Najpopularniejszym instrumentem wśród klientów był CFD oparty na notowaniach kontraktu na kawę notowaną na rynku zorganizowanym oraz instrumentu, którego cena oparta jest na notowaniach uncji złota troy na rynku międzybankowym. Przychody na instrumentach CFD opartych o waluty stanowiły 22,0% wszystkich przychodów wobec 39,8% rok wcześniej. Wśród tej klasy instrumentów największą popularnością wśród klientów XTB cieszyła się para walutowa USDTRY.

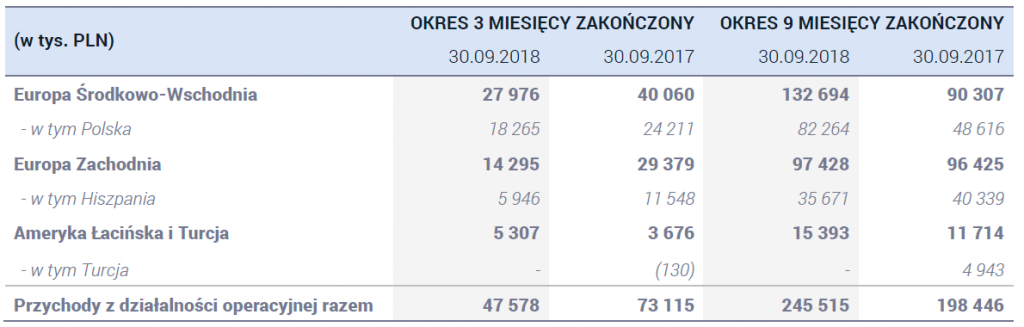

W ujęciu geograficznym przychody XTB były dobrze zdywersyfikowane. W okresie I-III kwartał 2018 r. ich wzrost wystąpił zarówno w Europie Środkowo-Wschodniej, Europie Zachodniej, jak i w Ameryce Łacińskiej. Krajem, z którego Grupa czerpie każdorazowo więcej niż 15% przychodów jest Polska, z udziałem wynoszącym 33,5% (I-III kwartał 2017 r.: 24,5%). Drugim co do wielkości rynkiem dla XTB jest Hiszpania, z udziałem równym 14,5% (I-III kwartał 2017 r.: 20,3%). Udział pozostałych krajów w strukturze geograficznej przychodów nie przekracza w żadnym przypadku 15%. W globalnej kontrybucji na znaczeniu zyskuje także Ameryka Łacińska, która zastąpiła lukę po Turcji.

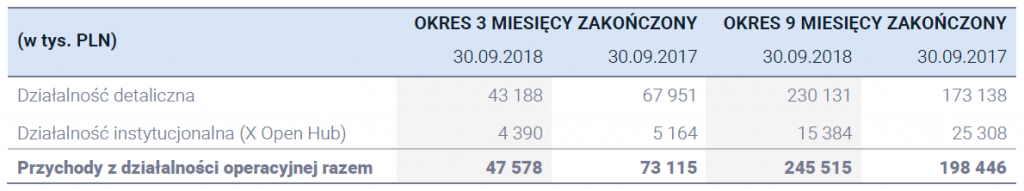

XTB kładzie duży nacisk na dywersyfikację segmentową przychodów. W tym celu od 2013 roku rozwija działalność instytucjonalną (X Open Hub), w ramach której dostarcza płynność i technologię innym instytucjom finansowym, w tym domom maklerskim. Przychody z tego segmentu potrafią podlegać istotnym wahaniom z kwartału na kwartał, analogicznie jak w segmencie detalicznym, co jest zjawiskiem typowym dla przyjętego przez Grupę modelu biznesowego.

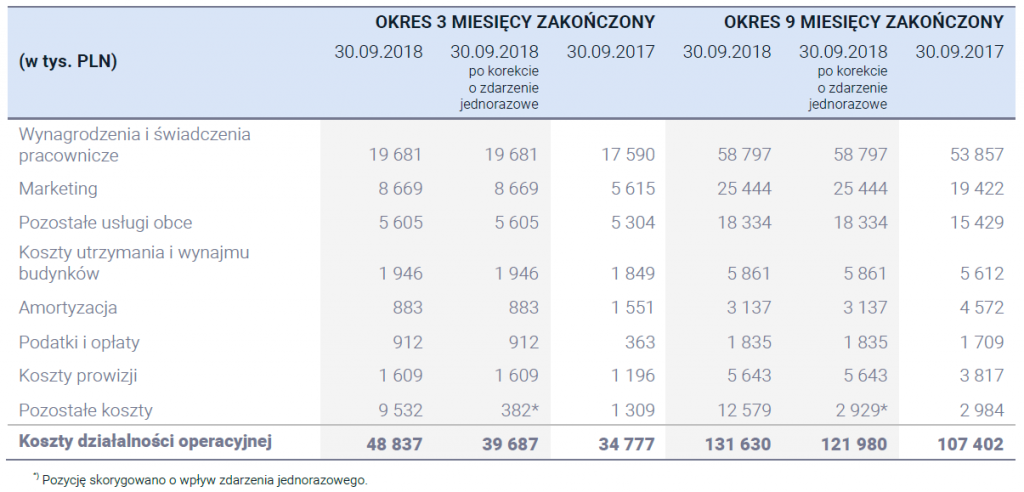

Koszty

Koszty działalności operacyjnej w okresie I-III kwartał 2018 r. ukształtowały się na poziomie 131,6 mln zł (I-III kwartał 2017 r.: 107,4 mln zł) i były wyższe o 24,2 mln zł, tj. 22,6% r/r. Na wzrost ten wpływ miało głównie jednorazowe zdarzenie, jakim była nałożona kara administracyjna KNF w wysokości 9,9 mln zł, a także wyższe o:

• 6,0 mln zł koszty marketingowe wynikające głównie z wyższych nakładów na kampanie marketingowe online;

• 4,9 mln zł koszty wynagrodzeń i świadczeń pracowniczych, głównie za sprawą wzrostu zatrudnienia oraz zmiennych składników wynagrodzeń (bonusów);

• 2,9 mln zł koszty pozostałych usług obcych w następstwie poniesienia większych nakładów na: 1) usługi wsparcia informatycznego (wzrost o 2,2 mln zł r/r); 2) usługi prawne i doradcze (wzrost o 1,1 tys. zł r/r);

• 1,8 mln zł koszty prowizji wynikające z większych kwot zapłaconych dostawcom usług płatniczych za pośrednictwem których klienci deponują swoje środki na rachunkach transakcyjnych.

W ocenie XTB nałożenie przez KNF kary administracyjnej jest niesłuszne i nie znajduje potwierdzenia w stanie faktycznym.

Komisja odmówiła przeprowadzenia dowodów wnioskowanych przez Spółkę (w tym z opinii biegłego) i nie uwzględniła złożonych przez Spółkę raportów niezależnych ekspertów. Działając w interesie XTB i jej akcjonariuszy, a także kierując się dobrem klientów, Spółka odwołała się od decyzji nadzorcy składając w dniu 29 października 2018 roku skargę na decyzję KNF do WSA.

W ujęciu k/k, po korekcie o zdarzenie jednorazowe, koszty działalności operacyjnej uległy zmniejszeniu o 2,1 mln zł, tj. 4,9%.

Zarząd przewiduje, że w IV kwartale 2018 r. koszty działalności operacyjnej mogą kształtować się na poziomie porównywalnym do tego, jaki obserwowaliśmy we wcześniejszych kwartałach 2018 r. Ostateczny ich poziom uzależniony będzie od wysokości zmiennych składników wynagrodzeń wypłaconych pracownikom, od poziomu wydatków marketingowych oraz od wpływu interwencji produktowej ESMA na poziom przychodów osiąganych przez Grupę. Na wysokość zmiennych składników wynagrodzeń wpływać będą wyniki Grupy. Poziom wydatków marketingowych uzależniony

z kolei będzie od oceny ich wpływu na wyniki i rentowność Grupy oraz stopnia responsywności klientów na podejmowane działania. Wpływ interwencji produktowej ESMA na przychody Grupy determinował będzie z kolei, jeżeli zajdzie taka potrzeba, rewizję założeń kosztowych dla kolejnych miesięcy br.

Perspektywy

XTB ma stabilną pozycję rynkową, rosnącą bazę klientów i ponad 500 mln zł własnych środków pieniężnych na bilansie. Grupa planuje dalszy rozwój poprzez rozbudowę bazy klienckiej i oferty produktowej, penetrację istniejących rynków oraz ekspansję geograficzną na nowe rynki w Afryce i Azji, a także Ameryce Łacińskiej, wykorzystując swoją obecność w Belize jako punktu wyjścia dla ekspansji i rozwoju biznesu w innych krajach tego regionu.

Wejście w życie interwencji produktowej ESMA stworzyło dla XTB zarówno szanse, jak i zagrożenia. Z jednej strony widoczny jest spadek wolumenów handlowych u europejskich brokerów. Z drugiej zaś Zarząd XTB przekonany jest o witalności biznesu w dłuższym horyzoncie czasowym. Prawdopodobne wydaje się stopniowe dostosowywanie strategii tradingowych przez klientów do niższego poziomu dźwigni finansowej. Utrzymanie w czasie decyzji ESMA powinno doprowadzić do fali konsolidacji na rynku i pozwolić utrwalić XTB jej czołową pozycję na rynku europejskim.