W 2018 r. XTB odnotowało 101 471 tys. PLN skonsolidowanego zysku netto wobec 92 973 tys. PLN zysku rok wcześniej. To wzrost o 8 498 tys. PLN, tj. 9,1%. Zysk z działalności operacyjnej (EBIT) spadł r/r o 12 461 tys. PLN, tj. 9,7% osiągając wartość 115 809 tys. PLN. Skonsolidowane przychody wyniosły 288 301 tys. PLN wobec 273 767 tys. PLN rok wcześniej.

PRZYCHODY

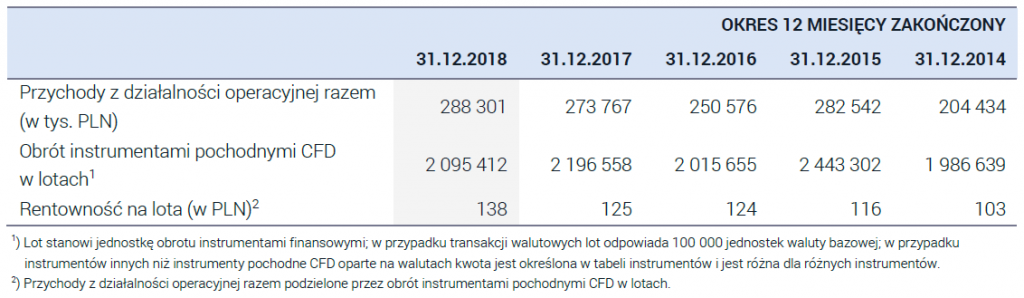

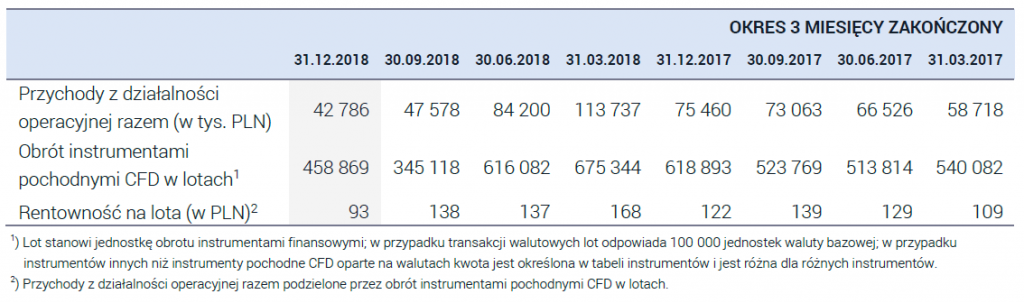

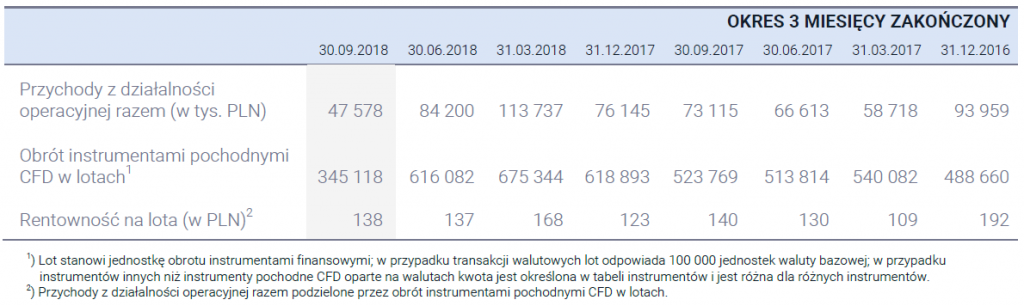

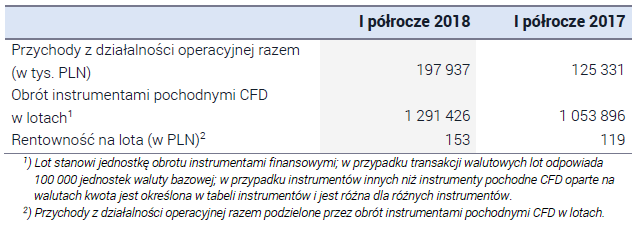

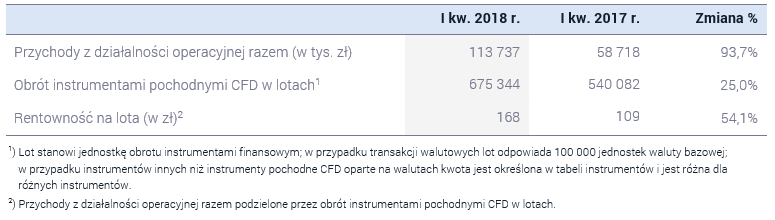

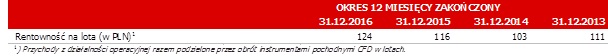

W 2018 r. przychody wzrosły o 5,3% r/r, tj. 14 534 tys. PLN z 273 767 tys. PLN na 288 301 tys. PLN. I półrocze 2018 r. upłynęło XTB pod znakiem rekordowo wysokich przychodów (197 937 tys. PLN), które były rezultatem, poza stale rosnącą bazą klientów, wyraźnych trendów na rynkach finansowych, stosunkowo wysokiej rentowności na lota (średnio 153 PLN) oraz znacznej aktywności klientów wyrażonej w liczbie kontraktów w lotach (1 291 426 lotów). II półrocze 2018 r. przyniosło obniżenie przychodów do poziomu 90 364 tys. PLN, spokojniejszą sytuację na rynkach finansowych, niższą rentowność na lota (średnio 116 PLN) oraz spadek wolumenu obrotu wyrażonego w lotach do 803 987 lotów. Jednym z istotniejszych czynników determinujących poziom przychodów XTB w II półroczu 2018 r. była wprowadzona w sierpniu interwencja produktowa Europejskiego Urzędu Nadzoru Giełd i Papierów Wartościowych (ESMA) określająca dla klienta detalicznego maksymalny dozwolony poziom dźwigni finansowej (dla kontraktów CFD do 30:1 w przypadku głównych par walut i 20:1 w przypadku par walut innych niż główne, złota i głównych indeksów). Pierwotnie miała być ona wprowadzona na trzy miesiące z opcją dalszego przedłużenia. Aktualnie wiadomo, że będzie ona obowiązywała co najmniej do końca kwietnia 2019 roku.

Mimo, że w ujęciu kwartalnym przychody Grupy XTB potrafią podlegać istotnym wahaniom, co jest zjawiskiem typowym dla modelu biznesowego XTB, to w dłuższym horyzoncie czasowym, jakim jest rok, przybierają one co do zasady wartości bardziej stabilne i porównywalne do tych z lat historycznych.

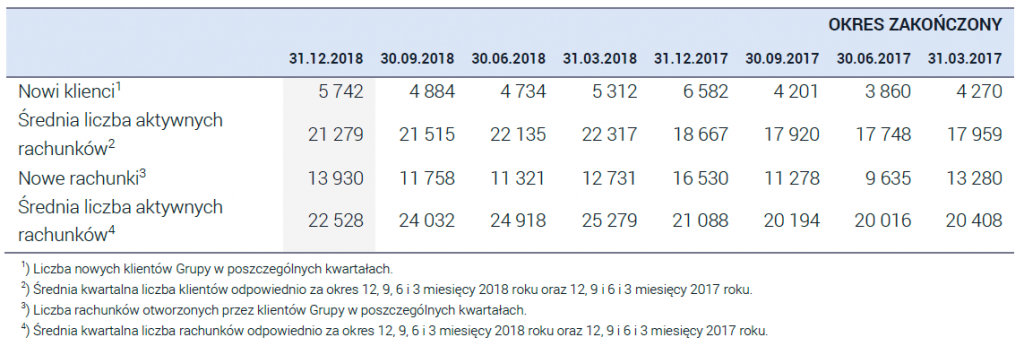

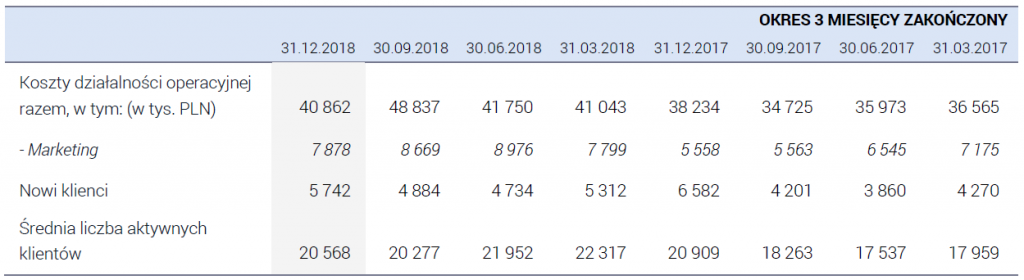

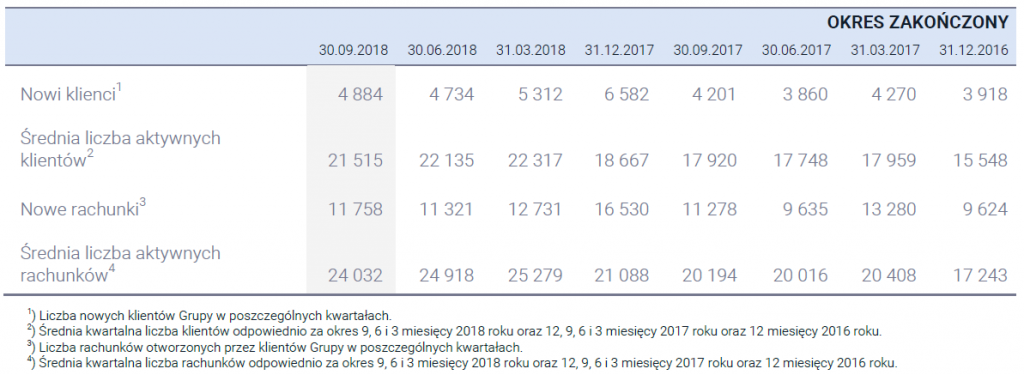

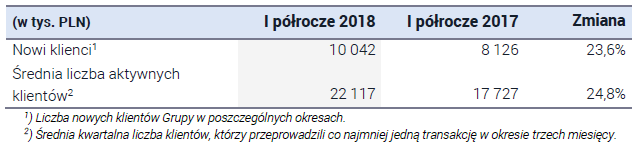

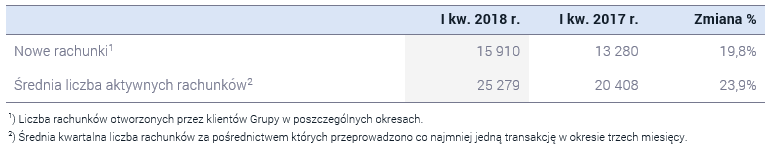

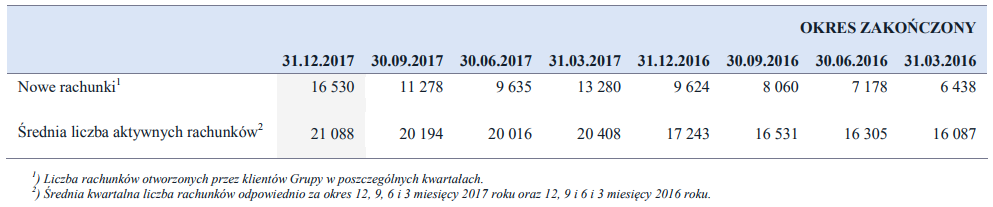

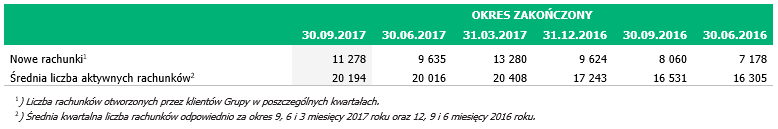

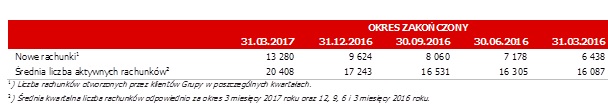

XTB posiada solidny fundament pod wzrosty w postaci stale rosnącej bazy klientów. W 2018 roku Grupa pozyskała 20 672 nowych klientów, co daje wzrost o 9,3% r/r. Z kolei średnia liczba aktywnych klientów za ten sam okres była wyższa o 2 612 r/r, tj. o 14,0% r/r. W samym IV kwartale 2018 r. liczba pozyskanych nowych klientów była rekordowa w stosunku do wcześniejszych kwartałów 2018 r.

W 2018 r. XTB kontynuowało realizację zoptymalizowanej strategii sprzedażowo-marketingowej oraz sukcesywnie wprowadzało do oferty nowe produkty, takie jak akcje i ETF-y z największych giełd w Europie i Stanach Zjednoczonych. Rozszerzenie oferty to reakcja na zmieniające się preferencje inwestycyjne klientów, wśród których rosnącym zainteresowaniem cieszą się akcje zagraniczne i właśnie ETF-y. Celem XTB jest dostarczenie klientom zróżnicowanego wachlarza opcji inwestycyjnych, przy jednoczesnym komforcie zarządzania zdywersyfikowanym portfelem na jednej platformie. Spółka analizuje kolejne możliwości rozszerzenia oferty, które mogą zaowocować nowymi produktami w 2019 r.

Intencją Zarządu na 2019 r. jest dalszy przyrost bazy klienckiej. Ponadto Zarząd podtrzymuje, że największy potencjał wzrostu biznesu ma rynek niemiecki, francuski oraz Ameryka Łacińska.

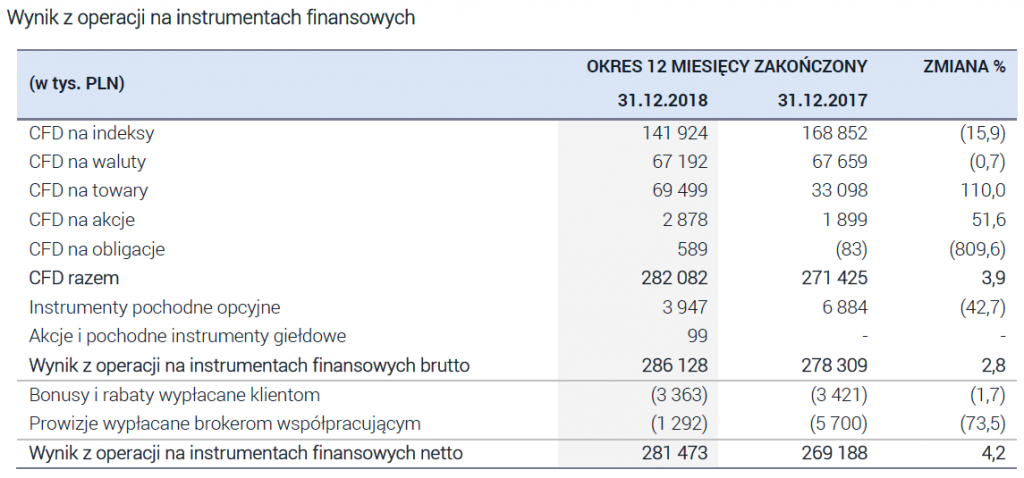

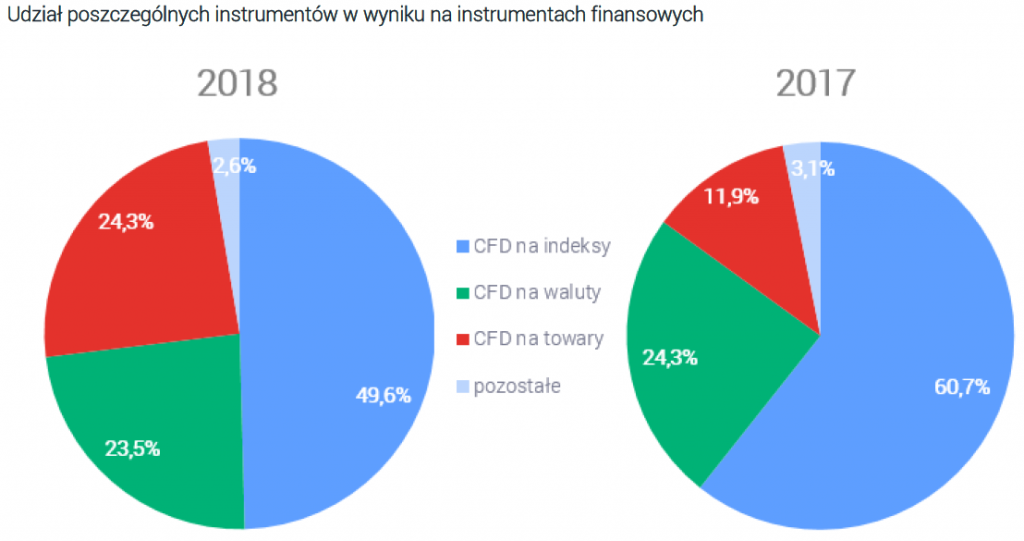

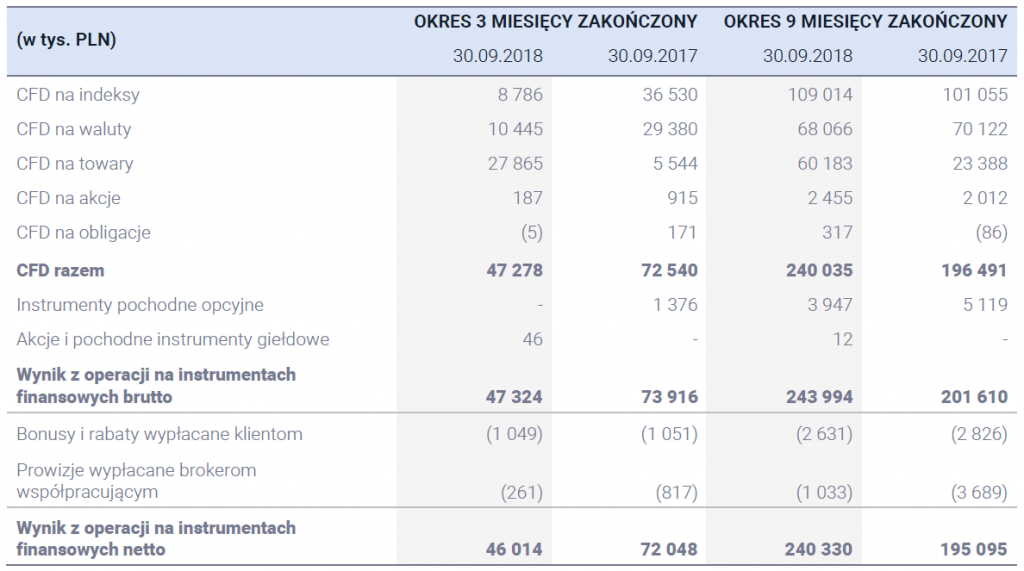

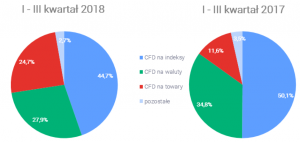

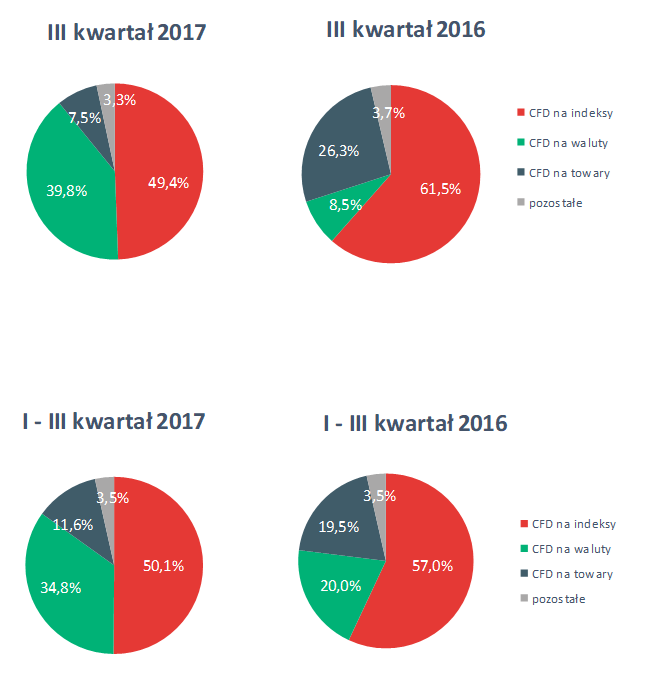

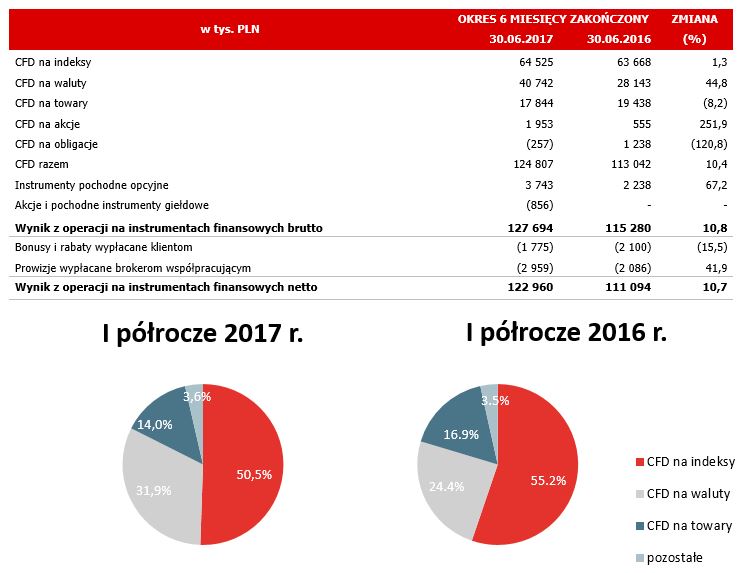

Patrząc na przychody pod kątem klas instrumentów odpowiedzialnych za ich powstanie widać, że podobnie jak w 2017 r., prym wiodły CFD oparte na indeksach akcji. Ich udział w strukturze przychodów na instrumentach finansowych w 2018 r. sięgnął 49,6% wobec 60,7% rok wcześniej. To konsekwencja m.in. dużego zainteresowania klientów XTB instrumentami CFD opartymi o niemiecki indeks akcji DAX (DE30) oraz amerykańskie indeksy US100, US30, US500. Drugą najbardziej dochodową klasą aktywów były instrumenty CFD na towary. Ich udział w strukturze przychodów w 2018 r. wyniósł 24,3% (2017 r.: 11,9%). Najzyskowniejszymi instrumentami w tej klasie były CFD oparte na notowaniach ropy i złota. Przychody na instrumentach CFD opartych o waluty stanowiły 23,5% wszystkich przychodów wobec 24,3% rok wcześniej. Wśród tej klasy instrumentów największą popularnością wśród klientów XTB cieszyła się para walutowa EURUSD.

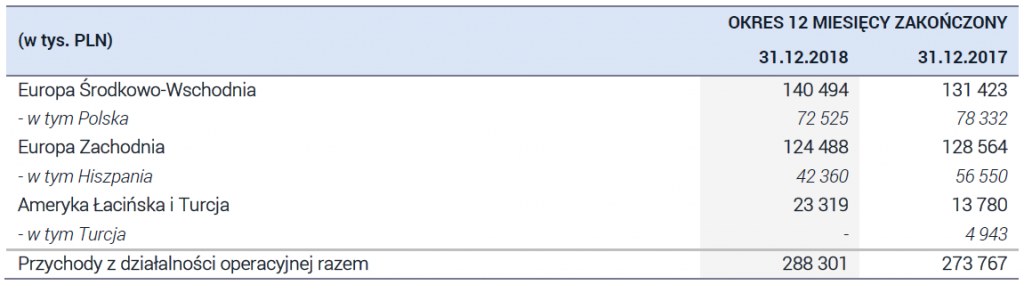

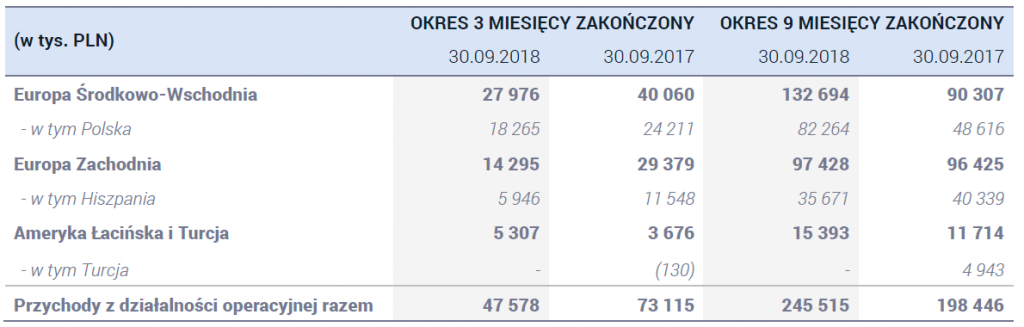

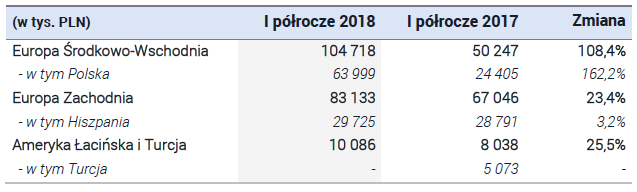

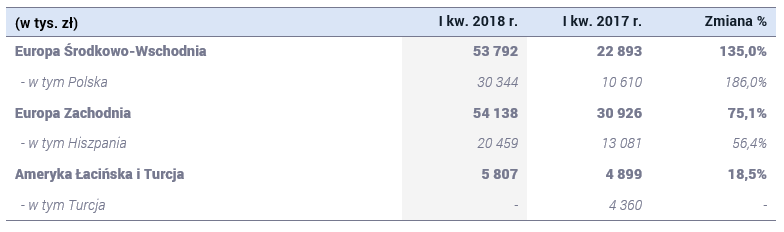

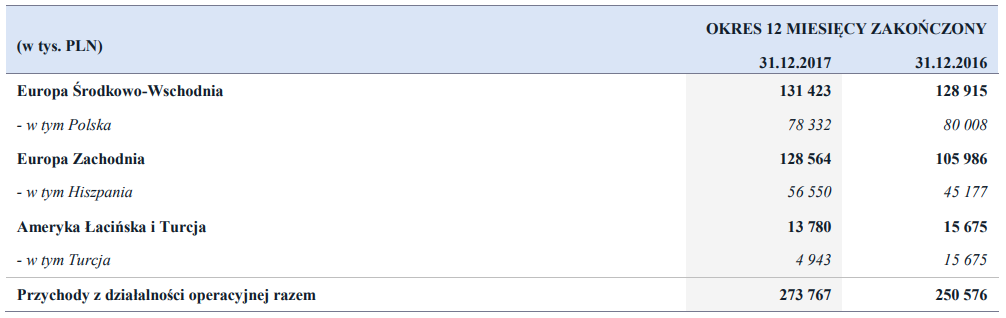

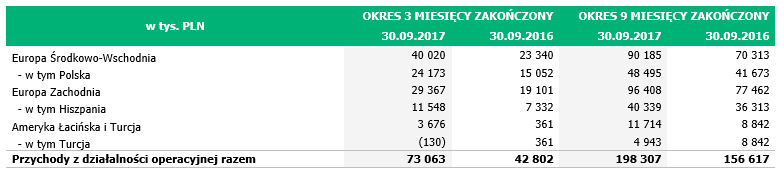

W ujęciu geograficznym przychody XTB były dobrze zdywersyfikowane. W 2018 r. ich wzrost wystąpił zarówno w Europie Środkowo-Wschodniej, jak i w Ameryce Łacińskiej. Krajem, z którego Grupa czerpie każdorazowo więcej niż 15% przychodów jest Polska, z udziałem wynoszącym 25,2% (2017 r.: 28,6%). Drugim co do wielkości rynkiem dla XTB jest Hiszpania, z udziałem równym 14,7% (2017 r.: 20,7%). Udział pozostałych krajów w strukturze geograficznej przychodów nie przekracza w żadnym przypadku 15%. W globalnej kontrybucji na znaczeniu zyskuje także Ameryka Łacińska, która zastąpiła lukę po Turcji.

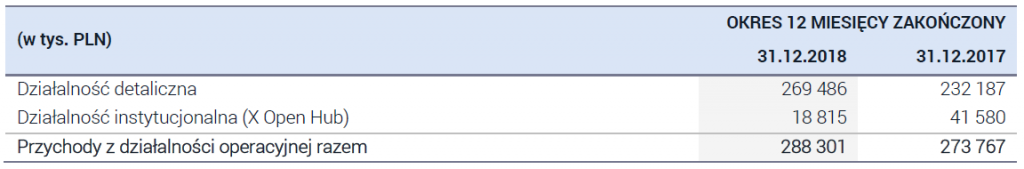

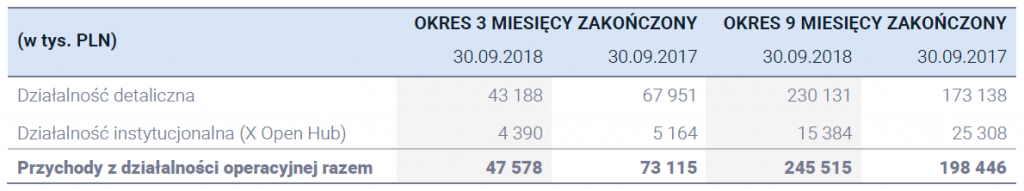

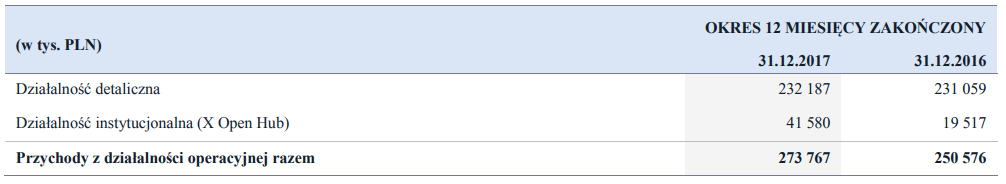

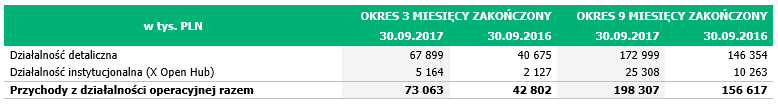

XTB kładzie duży nacisk na dywersyfikację segmentową przychodów. W tym celu od 2013 roku rozwija działalność instytucjonalną (X Open Hub), w ramach której dostarcza płynność i technologię innym instytucjom finansowym, w tym domom maklerskim. Przychody z tego segmentu potrafią podlegać istotnym wahaniom z kwartału na kwartał, analogicznie jak w segmencie detalicznym, co jest zjawiskiem typowym dla przyjętego przez Grupę modelu biznesowego.

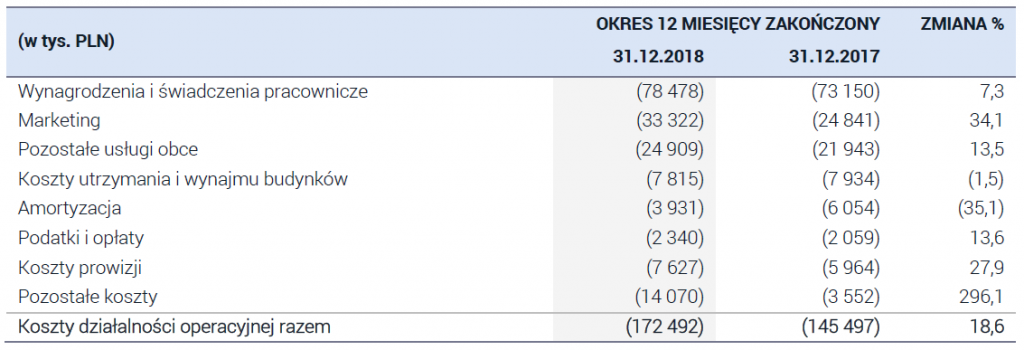

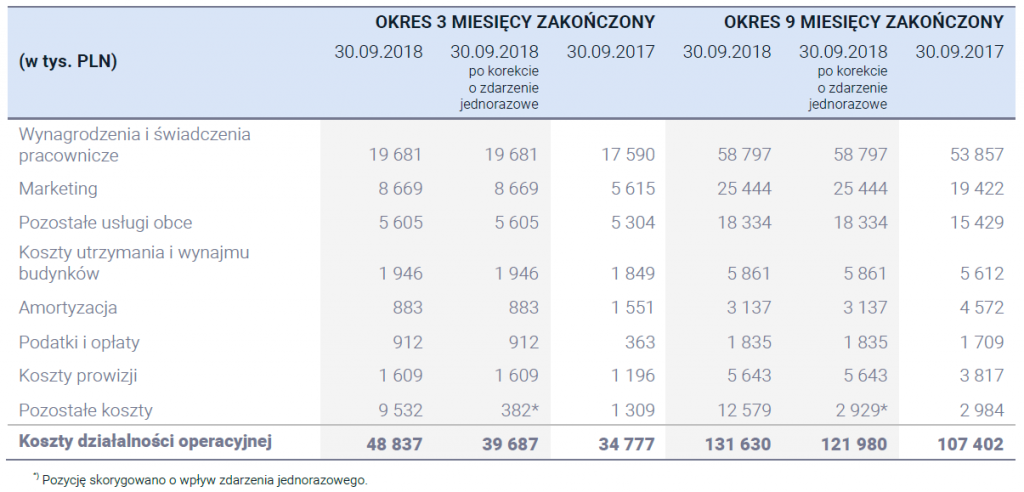

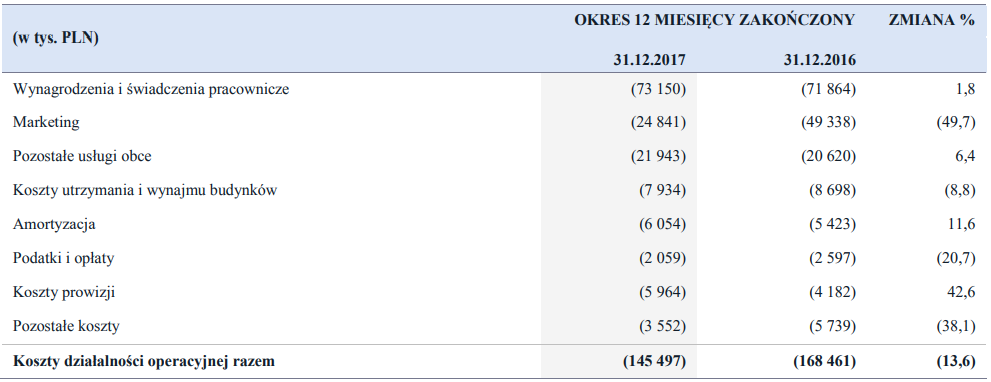

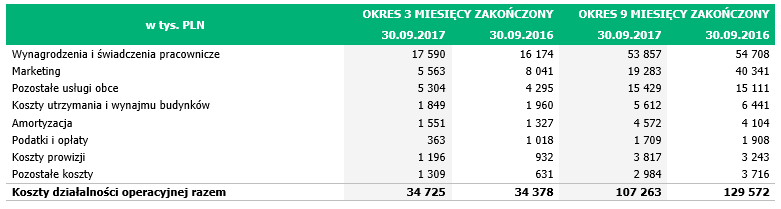

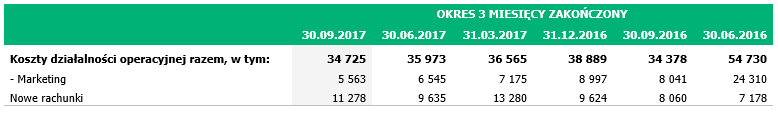

KOSZTY DZIAŁALNOŚCI OPERACYJNEJ

Koszty działalności operacyjnej w 2018 r. ukształtowały się na poziomie 172 492 tys. PLN (2017 r.: 145 497 tys. PLN) i były wyższe o 26 995 tys. PLN, tj. 18,6% r/r. Na wzrost ten wpływ miało głównie jednorazowe zdarzenie, jakim była nałożona kara administracyjna KNF w wysokości 9 900 tys. PLN; a także wyższe o:

• 8 481 tys. PLN koszty marketingowe wynikające głównie z wyższych nakładów na kampanie marketingowe online;

• 5 328 tys. PLN koszty wynagrodzeń i świadczeń pracowniczych, głównie za sprawą wzrostu zatrudnienia oraz zmiennych

składników wynagrodzeń (bonusów). Przeciętne zatrudnienie w Grupie w 2018 roku wynosiło 391 osób, a w 2017 roku 388 osoby. Średni miesięczny koszt wynagrodzeń i świadczeń pracowniczych na jednego pracownika w Grupie w 2018 roku wyniósł 16,7 tys. PLN i uległ zwiększeniu w porównaniu do poziomu z ubiegłego roku, który wynosił 15,7 tys. PLN;

• 2 966 tys. PLN koszty pozostałych usług obcych w następstwie poniesienia większych nakładów na:

– usługi prawne i doradcze (wzrost o 1 060 tys. PLN r/r);

– usługi dostarczania danych rynkowych (wzrost o 995 tys. PLN r/r) oraz

– systemy IT i licencje (wzrost o 627 tys. PLN r/r).

W samym IV kwartale 2018 r. koszty działalności operacyjnej kształtowały się na podobnym poziomie co w pozostałych kwartałach 2018 r.(po korekcie w III kwartale 2018 roku o zdarzenie jednorazowe).

PERSPEKTYWY

XTB ma stabilną pozycję rynkową, rosnącą bazę klientów i ponad 465 mln zł własnych środków pieniężnych na bilansie. Grupa planuje dalszy rozwój poprzez rozbudowę bazy klienckiej i oferty produktowej, penetrację Istniejących rynków oraz ekspansję geograficzną na nowe rynki w Afryce i Azji, a także Ameryce Łacińskiej, wykorzystując swoją obecność w Belize jako punktu wyjścia dla ekspansji i rozwoju biznesu w innych krajach tego regionu.

Wejście w życie interwencji produktowej ESMA stworzyło dla XTB zarówno szanse, jak i zagrożenia. Z jednej strony widoczny jest spadek wolumenów handlowych u europejskich brokerów. Z drugiej zaś Zarząd XTB przekonany jest o witalności biznesu w dłuższym horyzoncie czasowym. Prawdopodobne wydaje się stopniowe dostosowywanie strategii tradingowych przez klientów do niższego poziomu dźwigni finansowej. Utrzymanie w czasie decyzji ESMA powinno doprowadzić do fali konsolidacji na rynku i pozwolić utrwalić XTB mocną pozycję na rynku europejskim.